Batteriespeicher haben in den letzten Monaten stark vom Kursanstieg an den Regelleistungsmärkten profitiert. Mit Preisen von über 10.000 Euro pro Woche und MW in der PRL lag dies etwa Faktor 10 über den Preisen in der gleichen Zeit des Vorjahres. Dies hängt stark mit den Knappheitssignalen am Strommarkt zusammen, da Energieerzeuger bei diesem Preisniveau sehr hohe Opportunitätskosten bei der Bereitstellung von Regelleistung haben.

Sobald sich die Lage an der Strombörse wieder normalisiert, sind meiner Einschätzung nach wieder deutlich niedrigere Preise am Regelleistungsmarkt für PRL zu erwarten. Spannend bleibt, auf welchem Niveau sich das ganze mittel- und langfristig einpendelt. Mit Interesse verfolge ich daher Veröffentlichungen, die sich mit Erlösmöglichkeiten von Speichern außerhalb der PRL beschäftigen. Eine nahe liegende Option ist dabei der Handel an der Börse und das Ausnutzen von Preisunterschieden im Day-Ahead und Intraday Markt (sog. Arbitrage).

Handel eines Batteriespeichers an der Strombörse

Eine gute Veröffentlichung zu dem Thema wurde 2019 vom FfE herausgegeben. Darin wurde abgeschätzt welche Erlöse in 2017 & 2018 mit einem 1 MW / 1,2 MWh Batteriespeicher im Energiehandel erzielt werden konnte. Ein Ergebnis war, dass im Handel noch deutlich weniger Erlöse erzielt werden konnten als in der PRL. Der Ausblick machte jedoch deutlich, dass sich dies in den folgenden Jahren ändern könnte.

Zitat aus der Zusammenfassung: [Bei Verkürzung der Angebotszeiträume auf 4 Stunden Blöcke] … gibt es vermehrt Zeiträume, in denen Batteriespeicher auf dem Spotmarkt ökonomisch sinnvoll vermarktet werden können. Dies hätte direkte Auswirkungen auf den PRL-Preis, dessen Minimum sich für diese Zeiträume bei einer entsprechenden Marktmacht an die Opportunitätskosten von Batteriespeichern annähern würde. Vor dem Hintergrund von sinkenden Batteriekosten und damit sinkenden Erlöserwartungen wird es so in Zukunft zu einem komplexeren Zusammenspiel an den kurzfristigen Strommärkten kommen.

Timo Kern, FfE 2019

Da mich interessiert, wie sich die Erlösoptionen an der Strombörse entwickelt haben, und auf welchem Niveau die Opportunitätskosten von Speichern in der Bereitstellung von PRL aktuell liegen, habe ich das mal nachgerechnet.

Berechnung der optimierten Handelserlöse für Batteriespeicher

Die Auswertung ist komplett in “R” entwickelt und ich greife auf die Solver Bibliothek “lpSolve” für lineare Optimierung zurück. Ich hatte zuerst versucht das Problem über Brute-Force zu lösen, allerdings ergeben sich für einen einzigen 4-Stunden Block bereits erstaunlich viele Handelsmöglichkeiten für den Speicher (Ich konnte dem Laptop eine Weile zuhören während er 43 Mio. Rechenschritte pro 4-Stunden Block durchgekaut hat – eventuell war es auch nicht klug, direkt ein Jahr rechnen zu lassen…). Mit dem “R” Solver lief das ganze jedoch ziemlich fix.

Die Simulation verwendet dabei die folgenden Annahmen:

- Dimensionierung: 1 MW Leistung / 1 MWh Kapazität

- Wirkungsgrad des Speichers: 90%

- Ladezustand am Ende eines jeden Tages: 50%

- Perfekte Voraussage: Die durchschnittlichen Börsenpreise sind für Auswahl der optimalen Handelszeitpunkte bekannt

Die Annahmen zur Dimensionierung des Speichers habe ich getroffen, da z.B. der LEAG Speicher mit einer ähnlichen Auslegung PRL erbringt. Dies ermöglicht den direkten Vergleich der Erlöse. Mit der zusätzlichen Annahme, dass der Speicher am Tagesende zu einem Ladezustand von 50% zurückkehrt kann ich anschließend betrachten, ob es sich lohnt, an einzelnen Tagen von der PRL in den Arbitrage-Handel zu wechseln. Die aus meiner Sicht stärkste Vereinfachung ist die Annahme, dass die Börsenpreise perfekt vorhergesagt werden können und darauf basierend die optimale Handelsstrategie gebildet werden kann. Dies mag in der Day-Ahead und Intraday Auktion noch realitätsnah sein, eine gute Prognose des ID3 ist meines Wissens jedoch deutlich komplexer.

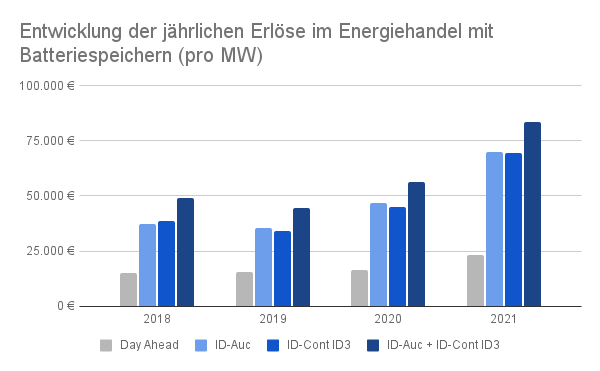

Ergebnis: Erlösmöglichkeiten aus der Arbitrage

Im Diagramm unten sind die Erlöse eines Speichers mit verschiedenen Handelsstrategien dargestellt. Es zeigt sich, dass die Vermarktung dieses Speichers über die Day-Ahead Auktion am wenigsten attraktiv ist. Die Vermarktung alleine über die Intraday Viertelstunden-Auktion (ID-Auc) oder den kontinuierlichen Viertelstunden-Handel (ID-Cont ID3) ist bereits deutlich attraktiver. Die höchsten Erlöse lassen sich über eine kombinierte Handelsstrategie (ID-Auc + ID-Cont ID3) erzielen. Dabei wird der Speicher zuerst in der Intraday-Auktion vermarktet und anschließend über den kontinuierlichen Handel weiter optimiert. Im Schnitt liegt der Erlös dabei 25% über dem Ergebnis, welches sich aus der Intraday-Auktion alleine erzielen lässt. Als Referenzpreis wurde der ID3 (Mittelwert der letzten drei Stunden vor Lieferung) ausgewählt. Bei der Verwendung des ID1 wäre der kalkulierte Erlös nochmals höher, allerdings halte ich dies nicht mehr für ein realistisch erzielbares Ergebnis.

Im Diagramm wird auch deutlich, dass die Erlöse zwischen 2018 und 2021 signifikant angestiegen sind (mit Ausnahme von 2019). Dies lässt auch an der gestiegene Volatilität (messbar über die Standardabweichung) im Intraday-Handel erkennen. Vor allem in H2 2021 hat diese massiv zugenommen.

Im direkten Vergleich mit der Veröffentlichung des FfE zeigen die Zahlen für 2018 eine sehr gute Übereinstimmung. Nur die Erlöse für die kombinierte Vermarktung sind in meiner Auswertung etwas konservativer. Dies mag an meiner Einschränkung liegen, dass der Speicher am Tagesende wieder auf einen Ladezustand von 50% zurückkehren muss.

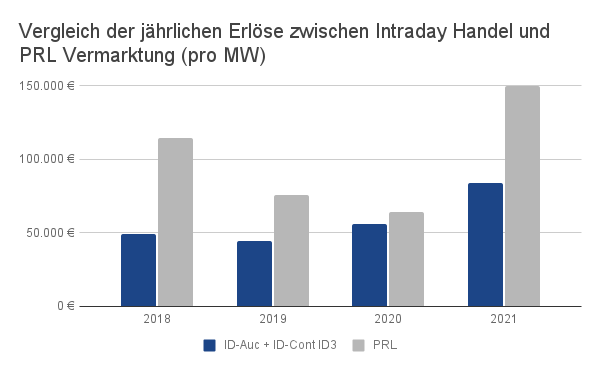

Vergleich der Intraday Handelserlöse mit den PRL Erlösen

Das nächste Diagramm bildet die Erlöse der optimierten Vermarktungsstrategie im Vergleich zu den Erlösen in der PRL ab. Es zeigt sich, dass auch nach 2018 in jedem Jahr mehr Erlöse im PRL-Markt als im Intraday-Handel erwirtschaftet werden konnten. Allerdings ist der Abstand zwischen 2018 und 2020 durch sinkende PRL Preise und steigende Intraday-Handelserlöse geringer geworden. In 2021 ist der Abstand wieder größer geworden, allerdings bin ich mir nicht sicher wie repräsentativ das für die nächsten Jahre ist.

Ein Nachteil, den die Intraday Arbitrage gegenüber der Vermarktung in der PRL hat, ist die deutlich größere Anzahl an Ladezyklen, die der Speicher durchfahren muss. Batterien erfahren dadurch eine schnellere Alterung und müssen häufiger ersetzt werden, was zu höheren laufenden Kosten führt. Ebenso sollten die Abgaben beim direkten Vergleich auf der Kostenseite nicht vernachlässigt werden.

Fazit

Insgesamt zeigt die Auswertung, dass die Erlöspotenziale von Batteriespeichern im Intraday Handel weiterhin unter den Erträgen aus der Primärregelleistung liegen. Für Entwickler und Investoren von Batteriespeicherprojekten bietet die gestiegene Volatilität am Intraday Markt jedoch eine Chance, ihr Projekt in einem Downside-Szenario (stark fallende PRL Preise) abzusichern. Der nächste Blogartikel (Teil 2) beschäftigt sich damit, wie sich die Erlöse über die Kombination aus PRL, SRL und Intraday-Handel optimieren lassen.

Vielen Dank für den interessanten Artikel. 🙂

Bezieht die Analyse auch Einzeltrades an der Börse mit ein?

Ich nehme an, dass bei der Berechnung der intraday-Handelserlöse einfach die verschiedenen Börsenpreise (IDA, ID3, Spot) gegeneinander getauscht wurden ? In der Realität wären diese Erlöse dann nämlich vermutlich deutlich höher, da die Durchschnittspreise (z.B. ID3) nur einen Teil der Erlöse abbilden würden: “Auf dem Weg zum ID3” bewegt sich der Preis oft sehr volatil, so dass es nicht unrealistisch wäre im Verlauf eines Handelstages einige Male das selbe Produkt zu handeln und so deutlich höhere Erlöse zu erzielen als mit einem einmaligen Tausch von z.B. IDA-Preis gegen den ID3.

Es wäre mMn eine interessante Fragestellung diese Erlöse einmal zu quantifizieren.

Hi Michael,

das stimmt, ich habe in der Analyse das Orderbuch und die einzelnen stattgefundenen Trades nicht mit einbezogen. Über die Nutzung dieser Volatilität würde sicherlich mehr Erlös innerhalb einer einzelnen Viertelstunde erzielt werden können. In der FfE Studie wird über die Verwendung von verschiedenen Preisquartilen etwas ähnliches untersucht.

Aber meinst du, diese Erlöse wären effektiv der Batterie zurechenbar? Das Kaufen und Verkaufen in einer einzelnen Viertelstunde im Stromhandel könnte man auch unter dem Überbegriff “Intraday Spekulation” sehen, da man das meines Wissens auch ohne Batterie durchführen kann.

VG

Christian

Hallo Christian,

die Erlöse wären auch ohne Batterie möglich, allerdings auch deutlich risikoreicher. Mit einer Batterie, die man auch schalten kann, wenn der Rückhandel nicht ohne Verluste möglich ist, gibt da gewiss Vorteile.

Ich würde noch gerne wissen, wie Du die Erlöse für die kombinierte Strategie ermittelst. Gehst Du davon aus, dass die beiden Preise (für ID-Auktion und ID3) schon von Vorne bekannt sind und Du sie gegeneinander tradest? Und sind da die Batteriekapazitätsgrenzen berücksichtigt?

VG

Nataliya

Hi Natalia,

stimmt – wenn man ohne Batterie handelt ist man gezwungen die Position auszugleichen. Die Batterie nimmt etwas Risiko raus sich kurz vor Knapp noch mit extremen Preisen eindecken zu müssen.

In der Auswertung gehe ich davon aus, dass zuerst die Preise für die ID-Auktion bekannt sind und der Speicherfahrplan danach optimiert wird. In einem zweiten Schritt nehme ich die ID3 Preise und nutze die übrigen Handelsmöglichkeiten unter Berücksichtigung der Kapazitätsgrenzen. Dabei kann es auch zu Counter-Trades in einer einzelnen Viertelstunde kommen.

VG

Christian

Die Preise der Viertelstunden kann sich im Läufe des Handels mehrmals drehen. In einem Augenblick ist der Viertelstunde q1 günstiger als q2 und im nächsten umgekehrt. Das würde ich nicht als “spekulativer Handel” bezeichnen sondern “Nützung der inneren Option des Speichers”.

Es gibt auch unterschiedliche Methoden einen Grenzpreis der Speicherzustände zu berechnen, rund um welchem man Handel kann.

VG

Carl

Kurze Frage: die mit der physischen Stromlieferung verbundenen Kosten sind hier nicht berücksichtigt? Oder fallen gar keine Kosten (Offshore – Wind Umlage, KWK-Umlage, etc, nicht aber Arbeitspreis) an?

Hallo Michael,

im Artikel berücksichtige ich die Kosten des Speichers nicht. Einen Überblick zu dem Thema findest du aber hier:

https://www.bundesnetzagentur.de/SharedDocs/Downloads/DE/Sachgebiete/Energie/Unternehmen_Institutionen/ErneuerbareEnergien/Speicherpapier.pdf?__blob=publicationFile&v=5

Absenkung von Netzentgelten: In § 118 EnWG und in § 19 StromNEV sind Sonderregelungen enthalten,

die die Netzentgelte für Stromspeicher weitgehend oder vollständig entfallen lassen; auch die Speicherverluste sind in der Regel von der Entlastung begünstigt. Gemäß § 19 Absatz 4 Satz 4 und § 118 Absatz 6

Satz 4 EnWG ist die Absenkung des Netzentgelts an die Voraussetzung gebunden, dass der Speicherbetreiber auf einen Teil seiner Flexibilitätsoptionen verzichtet.15

Freistellung von der EEG-, der KWK- und der Offshore-Umlage: Für den Verbrauch von Netzstrom bei

der Einspeicherung werden dann keine Umlagen fällig, wenn der später wieder erzeugte Strom vollständig ins Netz eingespeist wird. Diese Befreiung von der EEG-, der KWK- und der Offshore-Umlage umfasst

ausdrücklich auch die Stromverluste, die im Speicher auftreten (vgl. § 61l EEG, § 27b KWKG und § 17f Absatz 5 EnWG)

Hallo Christian,

Danke für den Beitrag, sehr interessant! Wir haben in unserem Projekt HyReK 2.0 mal ähnliche Analysen gemacht und haben vor allem in Bezug auf deinen letzten Punkt (Ladezyklen) rausgefunden, dass die Zyklisierung der Batterie bei Arbitrage deutlich höher ist als im PRL Betrieb. Bei PRL wird die Batterie zu 90% im mittleren SOC-Bereich (ca 40-60 %) betrieben, was deutlich gesünder für die Batterie ist und die Batterie wenns gut läuft auch 15 Jahre durchhalten lässt. Bei Arbitrage kommt es natürlich darauf an, aber das dürfte ziemlich sicher zu schnellerem Verschleiß und damit neuen Investitionen führen. Spucken dir die Simulationen auch aus, wie viel Arbeit die Batterie bei Arbitrage in dem simulierten Jahr leistet bzw. wie viele full cycle equivalents gefahren werden? In welchem SOC Bereich wird die Batterie betrieben?

Mit besserer Batterieperformance, sinkenden -preisen und, wie deine Analyse zeigt, über die Jahre ansteigende Erlöse könnte das bald trotzdem ein Geschäftsmodell für große Speicher werden!

Danke und Grüße

Patrick

Hi Patrick,

wenn man jeden Handel mit positiver Marge durchführt steigt die Zyklenzahl um das 5-6 Fache gegenüber der PRL. In der Simulation gehe ich von einem vollständig nutzbaren SoC von 1 MWh aus. Praktisch müsste man die Batterie also größer auslegen. Im Schnitt liegt der SoC bei 50% was wahrscheinlich auch daran liegt, dass ich eine Rückkehr auf 50% zum Tageswechsel als NB festgelegt habe.

VG

Christian

Hi Christian,

spannende Analyse, die grob anzeigt in welche Richtung es gehen kann mit Batterien.

Der Forecast wird am Ende ein Problem für die Berechnung des Business Cases sein. Ergänzend folgende kritischen Punkte, die es darüber hinaus zu beachten gilt:

1. Volumen der ID-Handelsmengen zum jeweiligen Preis. diese sind teilweise noch sehr klein, wird vermutlich in Zukunft mehr. die höchsten Preise lassen sich so aber nicht erzielen wenn der Speicher größer wird.

2. Anzahl der Zyklen pro Tag und Jahr. hier müsste man Mindest-Spreads setzen um das ökonomisch adäquat zu berücksichtigen.

Ich bin gespannt auf die Fortsetzung mit SRL. 🙂

VG Sebastian

Hi Sebastian,

zu 1.: Meinst du damit, dass eine steigende Kapazität an Speichern in der Arbitrage die Preisspreads wieder verringern wird?

zu 2.: Mindestspreads machen definitiv Sinn. Ich muss mal eine Auswertung machen, wie sich die Erlöse und Zyklen dann verringern. Schöne Idee für einen weiteren Artikel 🙂

VG

Christian

Hallo Christian,

vielen Dank für den schönen Beitrag! Ich habe eine kurze kritische Anmerkung zum Wording im o.s. Satz:

“Dies hängt stark mit den Knappheitssignalen am Strommarkt zusammen, da Energieerzeuger bei diesem Preisniveau sehr hohe Opportunitätskosten bei der Bereitstellung von Regelleistung haben.”

Es handelt sich nicht um Knappheitssignale am Strommarkt, zumindest habe ich keine gesehen. Meines Erachtens sind die Preise am Spotmarkt aufgrund Brennstoff- und CO2-Preisen so hoch. Aus steilen Lastrampen ergibt sich evtl. eine Knappheit bzw. sehr große Opportunität an schnell verfügbarer flexibler Leistung (=PRL), aber der Strommarkt war bisher nicht knapp.

Viele Grüße

Emil

Hi Emil,

vielleicht war meine Aussage nicht ganz eindeutig – Strom an sich ist natürlich nicht knapp. Hier herrscht Angebot = Nachfrage, ansonsten würde die Netzfrequenz aus dem Gleichgewicht geraten.

Die Strompreise resultieren meiner Meinung nach aber aus Knappheit am Gas und Emmissions-Markt. Wenn das Gas-Angebot wie in den letzten Jahren deutlich höher wäre, würde der Preis niedriger sein. Das gleiche gilt für Emissionszertifikate. Als vor 5 Jahren viel zu viele davon auf dem Markt waren gab es niedrige CO2 Preise. Die Zahl der Zertifikate wurde verknappt (oder die Anzahl der Nachfrager vergrößert) und das führt zu steigenden Preisen.

Oder siehst du das anders?

VG

Christian

Hallo Christian,

ja, die hohen Preise für Rohstoffe und Zertifikate drücken eine gewisse Knappheit aus, da gebe ich dir Recht. Es gibt mE noch eine dritte Dimension der Knappheit, nämlich die generation adequacy, also ob am Spotmarkt genug gesicherte Leistung zur Deckung der Nachfrage vorhanden ist. Sollte es hier bereits im DA-Markt eine echte Knappheit geben, haben wir am nächsten Tag ebenfalls eine stabile Frequenz, aber Knappheitspreise von 3000EUR/MWh (bzw. 9999EUR/MWh am ID-Markt). Auf diese hatte ich meinen (spitzfindigen) Kommentar bezogen. Bei derartigen Knappheitssignalen gäbe es dann nochmal ganz andere Opportunitäten.

Viele Grüße

Emil

Hallo Emil,

es gibt zu gewissen Zeiten im Intradayhandel schon eine Art von Knappheit. Ich beziehe mich da auf die Zeiten kurz vor Erbringung, bei denen einige konventionelle Assets und einige Marktteilnehmer raus sind. Bei starker Nachfrage/Angebot sind die Orderbücher zum Teil sehr spärlich besetzt, was extreme Preise erklären kann.

LG nach Karlsruhe

Hallo Christian,

Spannende Thematik.

Die Batterie würde man dann als Finanzielles Backup nehmen (asset-backed trading). Bei einem zu 100% spekulativem Intradayhandel wäre man immer genötigt, eine offene Position zu schließen- egal zu welchem Preis. Das beeinflusst, wie überhaupt Positionen eröffnet werden.

Durch die Batterie kann man den Grenzpreis bzw Wirkungsgrad als finanzielle Absicherung hernehmen und kann dadurch auch mit einem niedrigerem Verlustrisiko Positionen eingehen und dementsprechend werden Positionen eröffnet, die ohne der Batterie nicht gemacht worden wären.

Du kannst ja mal die Preisspreads der durchschnittlichen oberen und unteren im Intraday gehandelten 10 oder 20% MWh der jeweiligen Stunden und der Viertelstunden einbeziehen – das wird den Erlös bereits deutlich erhöhen.

Man kann auch die einzelnen Stundenkontrakte mit ihren Viertelstunden arbitrieren. Beispiel: Die ganze Stunde wurde teuer gehandelt, man hat daher die Batterie verkauft aber zB Q2, Q3, Q4 sind dann nochmal preislich abgefallen, dass man die wieder deutlich unter Grenzpreis zurückkaufen konnte. Und ggf. Ist dann Q4 doch wieder gestiegen, dass man dann wieder verkauft hat und die Batterie letztendlich in Q1 und Q4 verkauft und in Q2 und Q3 gespeist hat. Im Intradayhandel gibt es da ganz viele Spielräume- es wäre sicher eine große Herausforderung, das volle Potential über den gesamten zeitlichen Handelsverlauf zu modellieren, aber das Potential ist definitiv da. Ggf. Lohnt es sich zu Beginn, nur einzelne Stundenkontrakte und ihre dazugehörigen Viertelstundenkontrakte durchzugehen. Jedenfalls bin auch ich mir sicher, dass man mit einem intelligenten Intradayhandel um ein Vielfaches mehr herausbekommt, als nur über die statische Betrachtung Stundenauktion, Viertelstundenauktion und ID3.

Den ID1 zu erzielen sehe ich auch als überhaupt nicht unwahrscheinlich an- zumal es nur um 1,2 MWh geht. Die kriegt man leicht unter. Gerade der Handel in den letzten 15 Minuten vor Lieferung ermöglicht enorme Erlöse für derart flexible Anlagen wie Batterien, weil es da sehr starke Preisausreißer gibt. Batterien haben ja auch den großen Vorteil, dass sie keine großen Vorlaufzeiten haben.

Allerdings ist der Aspekt der Ladezyklen tatsächlich nicht zu unterschätzen-wobei gerade der Intradayarbitragehandel auch positionsneutral erfolgen könnte.

Hast du schon mal versucht, eine Kennzahl für PRL zu entwickeln? Wie viel zB 1MW PRL über 4h im Schnitt als Arbeit ergeben?

Hi Franziska,

Timo Kern am FfE hat diese Auswertung mit den Quartilspreisen gemacht, da hat sich der Erlös nochmal um 50-100% steigern lassen. Mir fehlen da leider die Daten 🙁

In der PRL kommt man mit einer Batterie auf ungefähr einen Zyklus pro Tag. Also deutlich weniger als im ID-Handel, da kommt man schon mal auf 5-7 Zyklen an einem Tag. Wobei sich das verringern lässt wenn man Mindestspreads setzt (siehe Kommentar von Sebastian).

VG

Christian

Vielen Dank für den sehr interessanten Artikel. Bin schon ganz gespannt auf Teil 2. Wird dieser denn bald erscheinen?