Seit dem 16.10.2018 erfolgt die Bezuschlagung der Gebote im Markt für Sekundärregelleistung nicht mehr alleine nach dem Leistungspreis, sondern auch nach dem Arbeitspreis. Hiermit sollen exorbitant hohe Arbeitspreise vermieden und stabilere Ausgleichsenergiepreise erreicht werden.

Bereits in der Konsultation gab es Kritik an dem Verfahren, z.B. von Next Kraftwerke, welche die Einführung mit einem Eilantrag verhindern wollten:

[Das Mischpreisverfahren] … schwächt das wettbewerbliche Umfeld auf dem Regelenergiemarkt und führt zu einer weiteren Konzentration von Marktmacht auf konventioneller Seite.

Hendrik Sämisch, Next Kraftwerke

Ich finde das Argument schlüssig, allerdings war ich mir nicht sicher, ob sich eine Veränderung der Marktmacht irgendwie nachweisen lässt.

Lässt sich die Konzentration der Marktmacht messen?

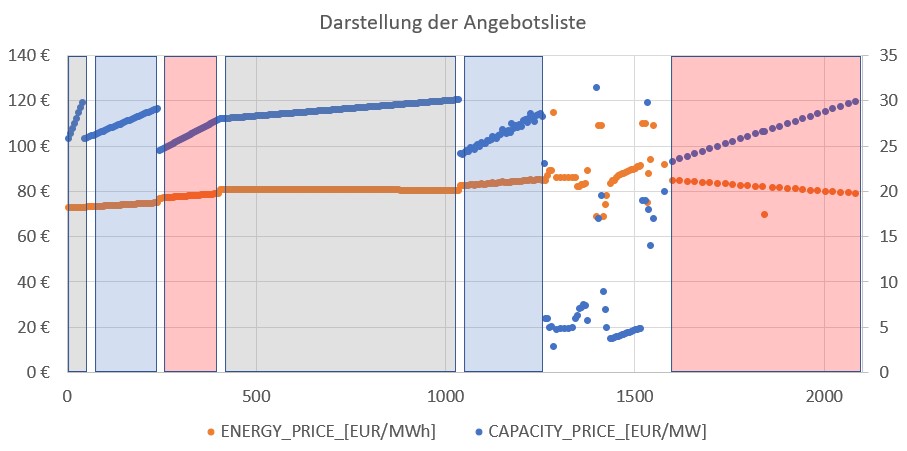

Nach der Umstellung des Datencenters auf der Seite www.regelleistung.net vom 12.07.2018 können die anonymen Angebotslisten für MRL und SRL sehr einfach auch für größere Zeiträume heruntergeladen werden. Beim durchgehen der anonymen Gebote fällt dabei auf, dass die Liste nicht wie früher nach Zeitscheibe und Leistungspreis sortiert ist, sondern auf eine etwas eigentümliche Weise. Mit etwas Phantasie lassen sich daraus einzelne Gebotsblöcke nach Leistungspreis, Arbeitspreis oder Zeitscheibe identifizieren. Wenn man sich das ganze grafisch darstellt, wird es sogar noch etwas deutlicher:

Die Gebote sind in der Grafik nicht nach Leistungspreis, Arbeitspreis oder Mischpreis sortiert, sondern in der ursprünglichen Reihenfolge der anonymen Gebotsliste dargesetllt. Diese Sortierung ist offensichtlich nicht zufällig, denn im Diagramm sind Linien mit verschiedenen konstanten Steigungen erkennbar. Außerdem liegen Gebote mit ähnlichen Leistungs- und Arbeitspreise direkt nebeneinander.

Ich gehe daher davon aus, dass die Netzbetreiber die Liste nach Anbietern, oder zumindest nach dem zeitlichen Eingang sortieren. Wenn das der Fall wäre, könnte man aus den anonymen Angeboten zumindest Blöcke einzelner (anonymer) Anbieter identifizieren.

Für diese Grafik, die aus einer Auktion nach der Einführung des Mischpreisverfahren erzeugt wurde, könnte man also ableiten, dass der größte Anbieter etwa 600 MW an SRL bereitstellt und der zweitgrößte etwa 500 MW anbietet. In Summe bieten die größten sechs Anbieter etwa 1.800 MW der gesamten 2.200 MW an.

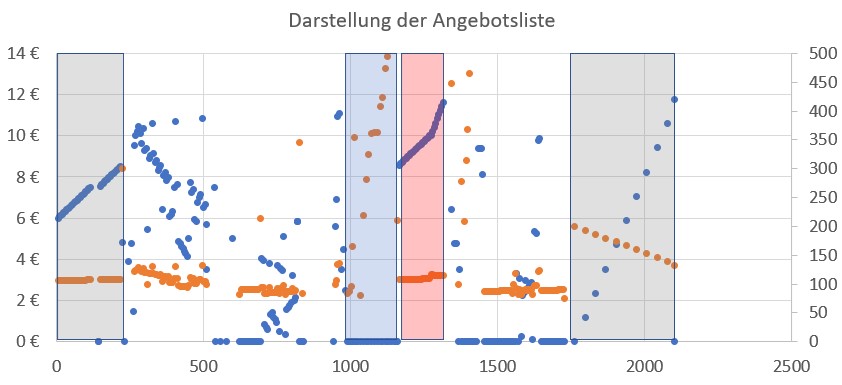

Um Beispielhaft zu untersuchen, ob sich die Marktkonzentration geändert haben könnte, habe ich hier eine Grafik für eine Auktion der gleichen Zeitscheibe aus September 2018 erstellt:

Grafische Darstellung der anonymen Angebotsliste vom 04.09.2019 für Zeitscheibe POS_16_20

Insgesamt sieht die Grafik deutlich unübersichtlicher aus. Die Summe der

vier größten erkennbaren Gebotsblöcke ergibt nur etwa 900 MW, was deutlich unter dem Wert der vorherigen Grafik liegt.

Die beiden Beispiele liefern zwar ein Indiz, allerdings lässt sich die These der zunehmenden Marktmacht so noch nicht bestätigen. Aus dem Grund bin ich etwas kreativ in Excel/GoogleSpreadsheets geworden.

Automatisierte Auswertung der anonymen Angebotslisten

Im hier hinterlegten Google Spreadsheet habe ich eine automatisierte Auswertung der Gebotsliste erstellt. Wahrscheinlich findet ihr noch den ein oder anderen Schnitzer – Feedback in den Kommentaren oder per Mail sind absolut erwünscht. Trotzdem will ich meine ersten Ergebnisse schon mal mit euch teilen.

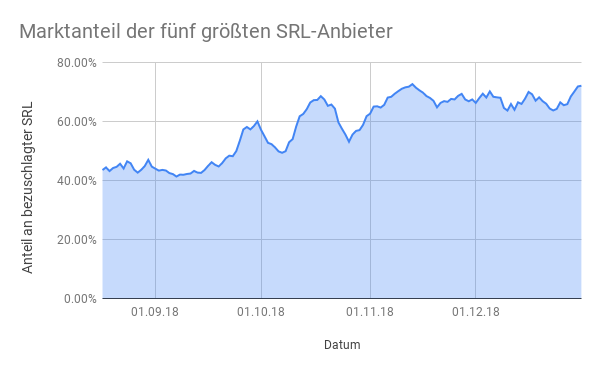

In der folgenden Grafik ist die durchschnittliche Entwicklung des Anteils der fünf größten Gebotsblöcke für eine ausgewählte Zeitscheibe dargestellt:

Zwischen Mitte August und Oktober 2018 lag der Marktanteil der größten Gebotstlöcke im Mittel bei 48%. Gegen Ende September begann der Anteil zu steigen und seit der Einführung des Mischpreisverfahrens Mitte Oktober 2018 liegt der Anteil bei durchschnittlich 66%. Das ist eine deutliche Zunahme und keine zufällige Schwankung.

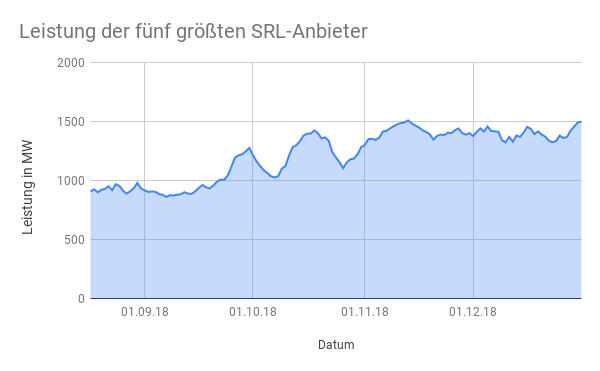

In absoluten Zahlen zeigt sich, dass die durchschnittlich bezuschlagt Leistung der größten Anbieter von ca. 1.000 MW auf fast 1.500 MW zugenommen hat:

Mein Fazit

Das Ergebnis der Auswertung lässt darauf schließen, dass die Marktkonzentration mit der Einführung des Mischpreisverfahrens deutlich zugenommen hat. Dies kann zu höheren Leistungspreisen und dadurch auch zu höheren Netzentgelten für die Endverbraucher führen.

Aus meiner Sicht haben die ÜNB und die Bundesnetzagentur mit dem Kompromiss des Mischpreisverfahrens noch nicht die optimale Lösung gefunden. Je nachdem, wie sich der Markt in den nächsten Monaten entwickelt, sollte das Verfahren daher nochmal konsultiert und angepasst werden.

Quellen: Eigenes Google Spreadsheet, www.regelleistung.net

Sehr spannende Analyse!

Nur eine Frage hätte ich dazu:

Gerade Oktober / November sind die Zeiten wo auch große Gas-/Gas-und Dampfturbinen durch Ihre Wärmeverpflichtungen wieder ans Netz gehen und dann mit Teilmengen am Regelenergiemarkt vermarkten, die im Sommer beispielsweise fehlen.

Wie groß ist denn dieser quasi saisonale Einfluss auf die erhobenen Daten? Gibt es dazu Vergleichswerte aus den Vorjahren, um das eingrenzen zu können?